Скоринг

Статья обновлена 02.07.2024

Скоринг — что это такое? Это математическая модель, используемая для оценки вероятности дефолта в финансовых учреждениях. Скоринг оценивает перспективы того, что клиент может вызвать нежелательное кредитное событие — например, банкротство, невыполнение обязательств, неуплату и так далее. В скоринговых моделях вероятность дефолта обычно представлена в форме кредитного рейтинга. Более высокий скоринговый балл означает меньшую вероятность дефолта.

Хотя в моделях скоринга существует ряд общих черт, разные типы ссуд могут включать различные кредитные факторы, специфичные для данной области. Например, кредитные факторы для займа по кредитной карте могут включать в себя историю платежей, возраст, номер счета и использование кредитной карты; кредитные факторы для ипотечной ссуды — размер первоначального взноса, историю работы и запрашиваемый размер кредита.

Скоринговая модель: методы

Прогнозирующие модели кредитного скоринга помогают максимизировать доходность финансового учреждения с поправкой на риски. Однако рынки и поведение потребителей могут меняться во время разных циклов экономики. Поэтому риск-менеджеры или кредитные аналитики создают такие модели, которые могут гибко настраиваться в зависимости от условий. Помогают им в этом методы математического и статистического анализа.

Для создания и проверки моделей кредитного скоринга используются следующие методы:

- линейная регрессия;

- логистическая регрессия;

- предсказательная аналитика;

- дискретизация;

- кумулятивный профиль точности, CAP

- рабочая характеристика приемника, ROC-кривая;

- критерий Колмогорова-Смирнова, К-С.

Где применяется скоринговая система

Скоринговые системы используются в самых разных областях, от финансов и бизнеса до медицины и маркетинга. Вот несколько примеров:

Финансы

- Кредитный скоринг. Банки и другие кредиторы используют скоринговые системы для оценки кредитоспособности заемщиков. Это помогает им решить, выдавать ли кредит и на каких условиях.

- Оценка рисков. Страховые компании используют скоринговые системы для оценки рисков, связанных с потенциальными клиентами. Это помогает им определить, какие полисы выгодно предлагать и по какой цене.

- Обнаружение мошенничества. Скоринговые системы могут использоваться для выявления мошеннических транзакций по кредитным картам и другим финансовым операциям.

Бизнес

- Оценка кредитоспособности клиентов. Бизнесы могут использовать скоринговые системы для оценки кредитоспособности своих клиентов перед предоставлением им кредитных линий или отсрочки платежа.

- Анализ рисков поставщиков. Бизнесы могут использовать скоринговые системы для оценки рисков,связанных с потенциальными поставщиками. Это помогает им выбрать надежных и экономически выгодных партнеров.

- Маркетинговые кампании. Бизнесы могут использовать скоринговые системы для определения целевой аудитории для своих маркетинговых кампаний. Это помогает им максимально эффективно использовать свои маркетинговые бюджеты.

Медицина

- Диагностика заболеваний. Скоринговые системы могут использоваться для помощи врачам в диагностике заболеваний. Например, они могут использоваться для оценки риска развития сердечно-сосудистых заболеваний или диабета.

- Прогнозирование результатов лечения. Скоринговые системы могут использоваться для прогнозирования результатов лечения пациентов. Это может помочь врачам принимать более обоснованные решения о лечении.

- Распределение медицинских ресурсов. Скоринговые системы могут использоваться для распределения медицинских ресурсов, таких как больничные койки или медицинское оборудование.

Маркетинг

- Оценка лидов. Маркетологи могут использовать скоринговые системы для оценки потенциальных клиентов (лидов). Это помогает им определить, какие лиды наиболее перспективны и на которых стоит сосредоточить свои усилия.

- Персонализация. Скоринговые системы могут использоваться для персонализации маркетинговых сообщений и предложений для клиентов. Это может помочь повысить эффективность маркетинговых кампаний.

- Управление клиентскими отношениями (CRM). Скоринговые системы могут использоваться для сегментации клиентов и определения их потребностей. Это может помочь компаниям улучшить свои отношения с клиентами.

Скоринговая карта: что это такое

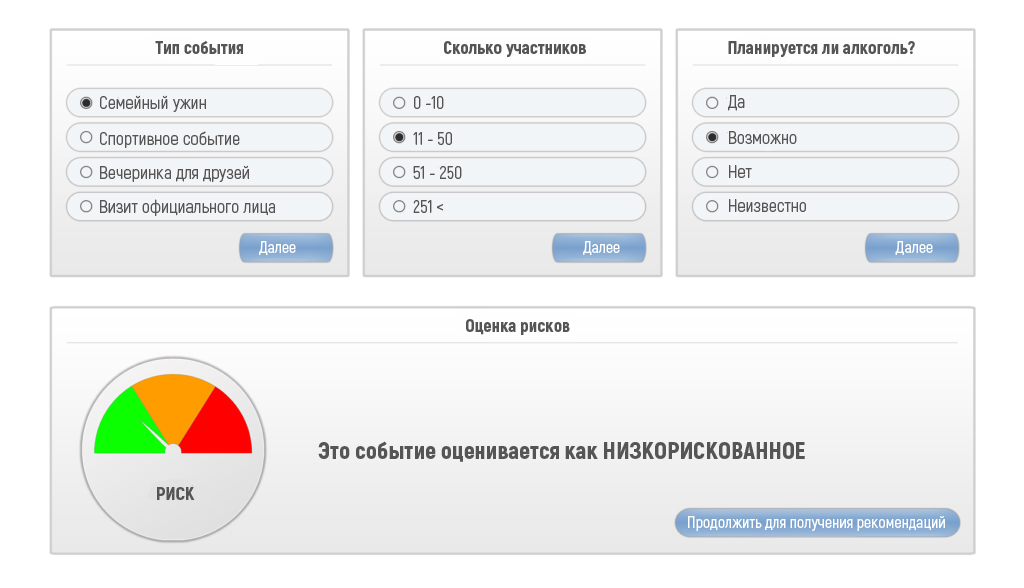

Сегодня компании, в основном, используют скоринговые приложения на основе дерева решений. Эти приложения содержат различные вопросы или критерии, на которые нужно ответить. Система оценивает данные по бальной шкале — составляет скоринговую карту — и выдает соответствующую оценку. Данный метод позволяет просто представить сложную информацию.

Пример простой скоринговой модели — анализ риска, использующий скоринговую карту для определения, к какой категории риска относится событие.

Скоринговые системы также становятся все более автоматизированными. В этом случае модель извлекает все данные — как из внешних источников, так и из базы данных, которые участвуют в оценке, и автоматически следует определенным этапам процесса принятия решения. Это не влияет на результат оценки, но дает возможности для дальнейшей оптимизации процесса принятия решений.

Понятие модели подсчета очков — это результат скоринговой карты. Скоринговая карта — это таблица, в которой все элементы, влияющие на результат, разбиты на отдельные характеристики, каждая из которых имеет свое значение. Различные индивидуальные характеристики могут по-разному влиять на общую оценку.

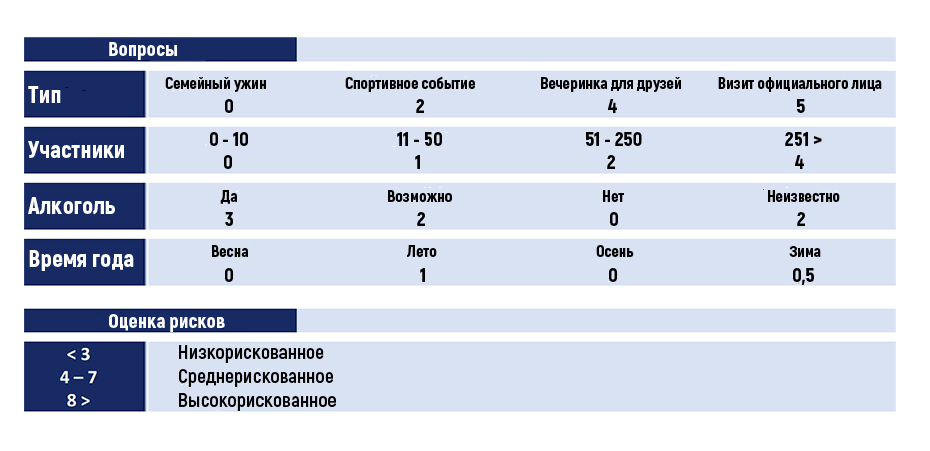

Пример скоринговой карты для скоринговой модели, показывающей индивидуальные характеристики и их относительный вес:

Очевидно, что за составление системы показателей несут ответственность эксперты в этой предметной области. Их обширные знания и опыт позволяют им решать, что действительно влияет на результат, и присваивать баллы каждому элементу в зависимости от его ценности.

Кроме того, важно понимать, что эксперты должны проводить периодическую переоценку работы модели, чтобы убедиться, что скоринговая карта по-прежнему отражает нужную стратегию.

Скоринговая оценка: преимущества

Современный ритм бизнеса диктует быстрое принятие правильных решений и более эффективную работу на их основе. Все это приводит к более широкому использованию скоринговых моделей.

Во многих компаниях скоринг является неотъемлемой частью процесса продаж. Скоринговые оценочные модели оценки идеально подходят для ответа на многие вопросы, которые встают перед бизнесом, — обмен знаниями, объективность решений, их индивидуальность и эффективность.

Обмен знаниями

Модели оценки и лежащие в их основе скоринговые карты создаются экспертами в предметной области. Эффективно применяя такие знания, обыватели также могут принимать обоснованные решения, в том числе одобрение или отказ по скорингу.

Пример

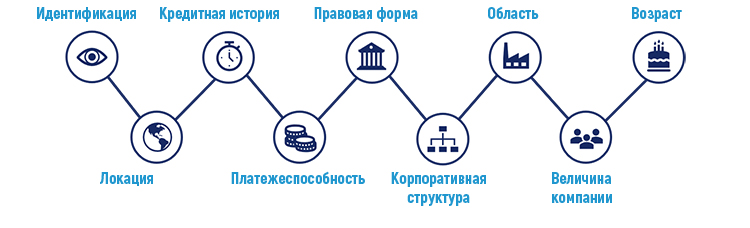

При оценке кредитоспособности клиента для банков, например, учитывается множество критериев. Оценка включает не только проверку финансовых показателей, но и области, в которой компания или человек работает, правовой формы, которой он управляет — самозанятый, ИП, ООО и так далее. Чтобы помочь организациям оценить кредитоспособность клиента, доступно множество источников данных. Чаще всего используются документы официальных реестров, кредитная история или данные собственной ERP-системы.

Однако большинство отделов продаж по-прежнему полагаются на оценку доступных данных соответствующими финансовыми отделами. Последние имеют доступ к необходимой информации и знакомы с критериями и правилами, которые важны при принятии решений.

При эффективном внедрении стратегий принятия решений и оформлении доступных данных в удобном для пользователя скоринговом приложении даже специалисты другого профиля мгновенно становятся лицами, принимающими решения. Это позволяет принимать решения, основанные на знаниях и опыте коллег в области финансов.

Объективность

Поскольку критерии, которые используются для вычисления, заранее определены в скоринговой модели, каждая оценка вычисляется объективно и единообразно. Решения больше не подлежат различным интерпретациям и не подвержены влиянию человеческого фактора и личного опыта.

Пример

Оценка кредитоспособности клиента может быть довольно произвольной. Один финансовый эксперт может посчитать, что самой важной является кредитная история, которую нужно учитывать в первую очередь. В то время как другой сделает основной упор на стоимость активов, которыми клиент располагает, и эта цифра окажет наибольшее влияние на результат.

Со скоринговыми моделями субъективные оценки, интуиция и догадки ушли в прошлое. Благодаря тому, что реализуется единая стратегия принятия решений и используются только заранее определенные критерии, скоринговые модели обеспечивают объективные выводы, основанные на едином экспертном подходе.

Индивидуальность

Скоринговая система позволяет компаниям индивидуально определять ключевые критерии и присваивать различные значения характеристикам, которые применимы к данной конкретной ситуации.

Пример

Стратегии принятия решений могут сильно различаться, потому что нет одинаковых компаний и одинаковых подходов к ведению бизнеса. Организация A может полагать, что следует избегать любых рисков, в то время как организация Б — считать, что риск неизбежен, если речь идет о захвате новых рынков. Общий подход к оценке той или иной ситуации никогда не будет полностью соответствовать индивидуальной стратегии принятия решений.

Скоринговые модели позволяют компаниям самостоятельно определять, какие правила нужно соблюдать и какие критерии принимать во внимание при оценке тех или иных событий. Следовательно, скоринговые модели идеальны для организаций, которые хотят принимать обоснованные решения в соответствии со своей конкретной стратегией принятия решений, или для скоринг-бюро, которые оказывают подобные услуги для всех заинтересованных компаний.

Эффективность

Стандартизация процесса принятия решений посредством реализации скоринговой модели позволяет принимать правильные решения быстрее или полностью автоматически.

Пример

Большинство отделов продаж по-прежнему полагаются на финансовый департамент при оценке кредитоспособности клиента. Но что, если необходимый эксперт временно недоступен или сначала нужно провести более обширный анализ из-за сложности ситуации? Есть большая вероятность, что потенциальный клиент сделает заказ где-то еще, пока цепочка принятия решения заработает и коллега из финансового отдела включится в процесс.

А как насчет клиентов, которые хотят разместить заказ в интернет-магазине в субботу днем и воспользоваться при этом кредитным предложением о рассрочке платежа? Если «подвесить» ситуацию до утра понедельника и заставить человека ждать одобрения или отказа, он легко может передумать.

Если у компании есть возможность оценить клиента без вмешательства человеческого фактора на основе данных, которые он предоставит и скоринговой карты для подобных ситуаций, это станет серьезным конкурентным преимуществом.

Скоринговая модель не только позволяет людям, далеким от сферы финансов, делать обоснованные и быстрые оценки рисков, но и предлагает возможности для дальнейшей автоматизации процесса принятия решений. Модели скоринга можно интегрировать с существующими платформами — такими как интернет-магазины и системы ERP. Это обеспечит высокую эффективность даже в нерабочее время.

- Выясним, какая аналитика требуется для вашего проекта в зависимости от предстоящих задач.

- Подберем оптимальный вариант: начиная от сквозной аналитики на базе Яндекс Метрики или Google Analytics 4 до продвинутой маркетинговой аналитики с моделями атрибуции и когортами.

- Поможем считать CPL, CAC, AOV, LTV, ROAS, ДРР и ROMI.

- Расскажем, как оптимизировать рекламу на целевых пользователей, используя информацию о сделках.

- Отправим доступы к демо-кабинету с примерами отчетов.

Кейсы

Познакомьтесь с историями успеха наших клиентов, которые уже используют решения ROMI center

Продвижение в высококонкурентной тематике — это не только большие бюджеты на рекламу, но и необходимость принятия взвешенных решений для оперативной коррекции стратегии продвижения. Как Sushi Good увеличили доход за счет внедрения сквозной аналитики — читайте в кейсе.

Подробнее

Финансовая и кредитная тематика требует углубленной работы с сегментами целевой аудитории. Как нашему клиенту, кредитному брокеру из Санкт-Петербурга, удалось оптимизировать бюджет и правильно сегментировать целевых пользователей с помощью внедрения аналитики?

Подробнее

Как быстро собирать отчеты об эффективности рекламы, фиксировать путь лидов по каждой из ступеней продаж с помощью коннекторов, а также экономить силы на сборе аналитики — рассказываем в кейсе.

Подробнее

Сбор аналитики для интернет-агентства для множества клиентов — ежедневная задача менеджеров. Как с помощью коннекторов ROMI center клиент экономит время на рутинных задачах, и с легкостью масштабирует рекламные кампании заказчиков — читайте в кейсе.

Подробнее

Когда над каждым каналом рекламы работает отдельный подрядчик, архи важно систематизировать все результаты продвижения в режиме единого окна: расходы на рекламу и доходы с нее. В кейсе рассказываем, как DIVA полностью систематизировали данные по трафику.

Подробнее

Можно ли в условиях кризиса увеличить доход в узком сегменте? Да, принимая взвешенные маркетинговые решения и ориентируясь на точные цифры, а не на собственные догадки. В кейсе рассказываем историю клиента, который увеличил прибыль с рекламы на 300% пока его конкуренты закрывались один за одним.

Подробнее